Les impôts sont dus sur l’ensemble des revenus déclarés par le foyer, qu’il s’agisse des salaires, pensions ou loyers perçus.

Afin de diminuer l’impact de cette imposition, des dispositifs de défiscalisation existent afin de réduire votre impôt sur le revenu.

Comment payer moins d’impôts en 2023 ?

gestiondepatrimoine.com vous accompagne dans votre souhait de réduire votre imposition en vous présentant 5 dispositifs de défiscalisation disponibles en 2023, sélectionnés pour vous aider à atteindre votre objectif.

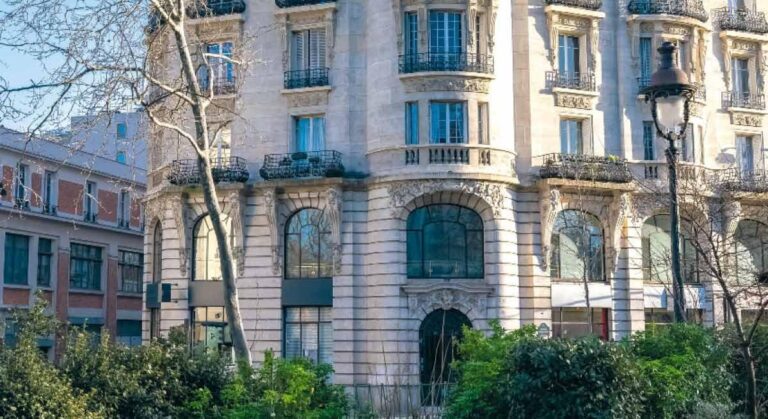

Investir en immobilier dit de défiscalisation

Un investissement locatif peut vous faire bénéficier d’une réduction d’impôt.

Vous avez le choix d’investir dans de l’immobilier de défiscalisation afin d’obtenir un bien immobilier qui vous fait bénéficier d’un avantage fiscal pour réduire votre imposition sur le revenu.

La défiscalisation immobilière se pratique sous différents dispositifs tels que le Pinel ou le Cosse.

Certaines conditions sont à respecter pour bénéficier du dispositif, comme un plafond de ressources pour le locataire ou encore la ville dans laquelle est situé le bien.

Ce projet d’investissement peut s’avérer particulièrement rentable en fonction du rendement du bien et lorsqu’il n’y a pas de contrainte lors de la mise en location du logement.

Pour bénéficier de l’avantage de l’immobilier de défiscalisation, il n’est pas nécessaire d’acquérir un bien.

Les Sociétés Civiles de Placement Immobilier (SCPI) offrent la possibilité d’investir dans des parts proposant une solution de défiscalisation.

Il s’agit d’un moyen plus abordable, avec un prix d’entrée nettement plus faible, éloigné des contraintes de gestion locative et de la recherche de locataires pour bénéficier des avantages fiscaux proposés et offerts par les biens immobiliers de défiscalisation.

Au lieu de procéder à l’achat d’un appartement, vous achetez des parts de SCPI.

Vous bénéficierez d’une réduction d’impôt correspondant à votre investissement et vous recevrez la fraction de loyer équivalente à votre détention de parts. La souscription de parts de SCPI est éligible au financement à crédit.

Cet investissement vise à réaliser une opération de défiscalisation récurrente pour une solution dans le temps.

Réaliser de gros travaux

En plus de valoriser votre patrimoine avec des travaux permettant d’augmenter la valeur de votre bien immobilier, vous générez des frais créant un déficit foncier qui vient gommer vos revenus fonciers.

Ainsi, réaliser un déficit foncier gomme tout ou partie des revenus perçus et diminuera la fiscalité.

Cette opération vous fait bénéficier d’un avantage fiscal ponctuel mais également reportable sur 10 ans.

En effet, le déficit issu des charges financières est imputable sur les revenus fonciers de l’année en cours puis reportable sur les 10 années suivantes pour les charges financières.

La part des charges non financières est imputable sur le revenu global jusqu’à 10 700 € puis sur les revenus fonciers des 10 années suivantes.

Une condition supplémentaire pour que le déficit soit reportable sur le revenu global : vous devez avoir votre résidence fiscale en France.

Souscrire à un PER (Plan Épargne Retraite)

Si vous ne souhaitez pas investir dans un bien en location ou faire appel à votre banque et réaliser un prêt, vous pouvez souscrire en 2023 à un produit d’épargne retraite pour diminuer votre imposition.

La loi Pacte a apporté des bouleversements à l’épargne retraite.

Ces dispositions prévoient notamment la création d’un produit unique, le Plan d’Épargne Retraite (PER) regroupant les mêmes caractéristiques que les anciens produits d’épargne retraite.

Disponible à la souscription depuis le 1er octobre 2019, ouvrir un PER permet de déduire de son impôt sur le revenu les versements effectués sur ce contrat.

Cette solution octroie une réduction d’impôt à hauteur de vos plafonds de déduction, tout en vous constituant des revenus complémentaires pour la retraite.

Un double avantage pour les investisseurs qui, grâce à la déduction sur le revenu imposable, agissent directement sur leur taux marginal d’imposition (TMI) et peuvent, selon les cas, bénéficier d’un effet de seuil et basculer à la TMI inférieure.

Si vous disposez d’un PERP ou d’un Madelin, il est possible d’y effectuer des versements déductibles mais il n’est plus possible de souscrire ces produits d’épargne retraite.

Investir dans du matériel en Outre-mer

L’investissement dans les départements et territoires d’Outre-mer peut également vous faire bénéficier d’un avantage fiscal.

C’est notamment le cas grâce au dispositif Girardin industriel qui, en contrepartie de votre investissement pour le développement de l’économie locale, vous fait bénéficier d’une réduction d’impôt jusqu’à 130 % du montant de l’investissement que vous avez réalisé !

Attention toutefois, le montant de la réduction d’impôt accordée diminue au fur et à mesure de l’année.

Plus l’investissement est réalisé tôt dans l’année, plus la réduction d’impôt est importante.

Il est alors opportun d’anticiper son imposition et d’investir au plus tôt pour profiter pleinement de la réduction d’impôt accordée par le dispositif Girardin industriel.

Investir dans une PME

La souscription au capital de PME ou la réduction d’impôt Madelin est une solution de défiscalisation grâce au placement de votre argent au capital d’une PME.

Cette souscription peut avoir lieu au capital initial ou lors d’une augmentation de capital et elle peut prendre la forme d’un apport en numéraire ou de l’incorporation de compte courant.

Les entreprises concernées doivent répondre à plusieurs conditions pour avoir le bénéfice de la réduction.

De plus, vous serez également soumis à une condition qui est la conservation des titres jusqu’à l’expiration de la 5ème année suivant celle où vous avez souscrit.

Si vous procédez à la vente des titres avant ce délai, vous perdez le bénéfice de la réduction d’impôt.

Cette opération peut s’avérer particulièrement rentable, du fait d’une part du taux de la réduction d’impôt de 25 % de la somme investie mais également car ce placement peut présenter une forte rentabilité. Attention cependant car le capital investi et les gains futurs ne sont pas garantis.

Les opérations de défiscalisation présentent donc de nombreux avantages mais aussi des risques.

Rapprochez-vous de l’un de nos conseillers en gestion de patrimoine pour bénéficier de nos conseils en adéquation avec votre situation.